Trước áp lực bán dâng cao và áp đảo gần như toàn bộ thời gian giao dịch, VN-Index bất ngờ thu hẹp đà giảm về còn 1 điểm vào cuối phiên 3/9.

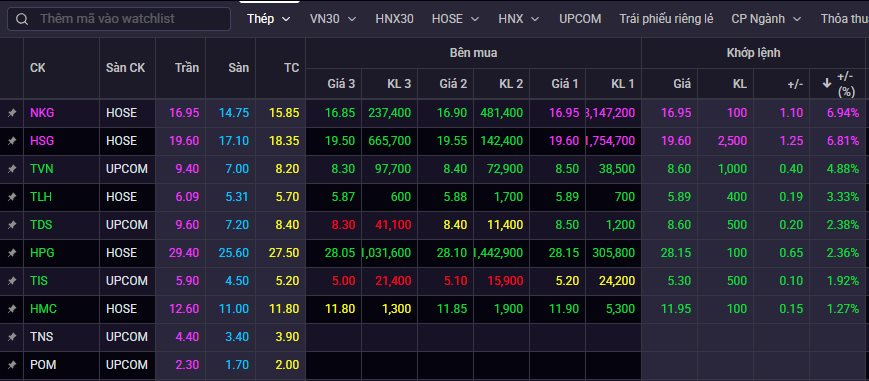

Trong bối cảnh đó, nhóm cổ phiếu thép trở thành tâm điểm khi đua nhau “xanh, tím”. Thép Nam Kim (mã: NKG) và Hoa Sen (mã: HSG) “bắt tay nhau” tăng kịch trần, góp phần giúp chỉ số chính bớt giảm mạnh. Thanh khoản trên 2 cổ phiếu này cũng tăng cao đột biến, khối lượng giao dịch tại NKG và HSG đạt lần lượt 32 triệu đơn vị và 23,5 triệu đơn vị.

Bên cạnh đó, các mã khác như TVN, TLH, TDS hay HPG,... đều chứng kiến nhịp tăng tích cực từ gần 3% đến 5% giá trị.

Tính từ đáy tháng 4/2025, loạt cổ phiếu như HPG, TVN, NKG, HSG, TLH,... đã tăng hàng chục % giá trị.

Nhóm cổ phiếu thép đóng cửa phiên 3/9.

Đà tăng của nhóm thép được củng cố bởi nhiều thông tin tích cực. Trong khu vực, áp lực giảm giá từ thép Trung Quốc hạ nhiệt nhờ Chính phủ Trung Quốc quyết liệt thực hiện các biện pháp cắt giảm sản lượng. Trong tháng 7, sản lượng sản xuất tại nước này đã giảm 4% so với cùng kỳ và tính từ đầu năm, sản lượng giảm 3%.

Sự hạ nhiệt của thép Trung Quốc đã trở thành một trong những động lực quan trọng thúc đẩy ngành thép trong nước. Cùng với đó, nửa cuối năm vốn là giai đoạn cao điểm tiêu thụ khi nguồn cung bất động sản cải thiện và giải ngân đầu tư công được đẩy mạnh, càng tạo thêm kỳ vọng cho sự phục hồi toàn ngành.

Cập nhật số liệu trong 7 tháng đầu năm, sản lượng tiêu thụ thép nội địa tăng trưởng 16% so với cùng kỳ. Cụ thể hơn, tiêu thụ thép xây dựng và HRC tăng lần lượt 14% và 26% nhờ chiếm lĩnh thị phần từ thép Trung Quốc. Riêng giá thép xây dựng và HRC đã có dấu hiệu phục hồi kể từ tháng 7 khoảng 3% và 4% so với tháng trước lên mức 560/530 USD/tấn.

Giá nguyên vật liệu hạ nhiệt tác động tích cực tới biên LN gộp

Trong báo cáo thép mới nhất, Chứng khoán MB (MBS) kỳ vọng giá nguyên vật liệu than và quặng hạ nhiệt trong bối cảnh dư cung tại Úc và Brazil khi các quốc gia này đẩy mạnh sản lượng khai thác nhờ thời tiết thuận lợi. Cụ thể hơn, trong giai đoạn 2025 – 2026, nguồn cung than dự báo tăng trưởng 1,5%/2% so với cùng kỳ và quặng vẫn duy trì ở mức cao với mức tăng kỳ vọng 2%/3%. Bên cạnh đó, nhu cầu nguyên liệu đầu vào suy giảm đến từ động thái cắt giảm sản lượng thép của TQ.

"Khi giá thép tích cực và nguyên liệu như than và quặng suy giảm, biên LN gộp các DN sản xuất như HPG được dự báo tiếp tục tăng 1,1 và 0,2 điểm % trong giai đoạn 2025 – 2026", báo cáo nêu rõ.

Đối với DN tôn mạ như HSG, NKG và GDA, giá HRC có xu hướng phục hồi kể từ cuối Q3/25, do đó giá bán tôn mạ sẽ được hưởng lợi do neo theo giá HRC. Bên cạnh đó, việc tích trữ tồn kho HRC giá rẻ giúp các DN tôn mạ sẽ tăng trưởng biên LN gộp khoảng 0,7 – 1 điểm % vào năm 2025 – 2026. Tổng hợp lại, biên LNG toàn ngành dự báo tăng 1 và 0,5 điểm % trong giai đoạn 2025-26.

Các DN ngành thép được định giá cao hơn trong chu kì tăng giá của ngành thép

Nhờ động lực đến từ sản lượng tiêu thụ tăng trưởng trước nhu cầu nội địa và biên lợi nhuận gộp phục hồi, MBS dự báo lợi nhuận toàn ngành thép trong năm 2025 và 2026 có thể tăng trưởng lần lượt 47% và 32% so với cùng kỳ.

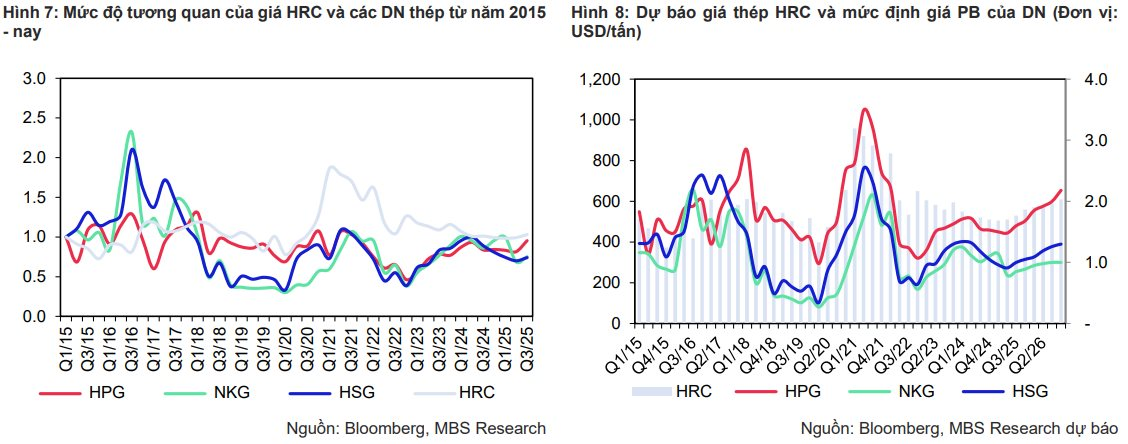

MBS cho biết, P/B của các doanh nghiệp ngành thép có độ tương quan cao với chu kỳ giá thép. Trong giai đoạn 2020 – 2021, trong bối cảnh giá thép xây dựng và HRC tăng 120% và 118%, mức định giá PB của các DN trong ngành đã tăng từ mức 0,4 – 1,0 lên mức 1,1 – 3,2 nhờ tác động tích cực tới từ giá thép lên biên gộp và tăng trưởng lợi nhuận. Do đó, trong giai đoạn tăng giá thép, PB của các DN ngành thép được kỳ vọng sẽ cải thiện mạnh so với giai đoạn đi ngang của giá thép.

“ Giá thép trong giai đoạn 2025 – 26 đã bắt đầu đi qua đáy và đánh dấu điểm khởi đầu cho một chu kì tăng mới của giá thép trong bối cảnh nhu cầu nội địa tăng trưởng mạnh mẽ ”, đội ngũ phân tích MBS đánh giá.

Nhờ đó, MBS kỳ vọng mức định giá P/B của các DN trong ngành có thể nâng lên mức 1,4 – 2,8 (cao hơn khoảng 30% so với hiện nay). Các doanh nghiệp như Hòa Phát (HPG), Hoa Sen (HSG) và VG Pipe (VGS) được đánh giá tích cực.